Нацбанк и правительство Украины не чувствуют пульс бизнеса.

Украине остро не хватает денег. Война войной, но есть другие причины острого денежного дефицита. Очень много вопросов к режиму денежного и валютного регулирования. Одно дело сохранять финансовую, курсовую стабильность в режиме открытого текущего и финансового счетов платёжного баланса. Другое дело закрыться запретами от всего мира и выпускать из страны валюту в ручном режиме. Одно дело, когда курс гривна/доллар является реальным отражением спроса и предложения реального и финансового секторов экономики. Другое дело, когда его значение определяется в узком кругу дисижнмейкеров, исходя из их представлении и балансе интересов и предпочтений множества экономических групп и субъектов.

Ручной режим – это всегда хуже, чем игра по правилам, пусть несовершенным, но понятным и одинаковым для всех. Ручной режим при определении валютной/курсовой политики в режиме чёрного ящика никогда не сформирует доверие производителей товаров и услуг, инвесторов и кредиторов. Он подходит для выполнения узковедомственных задач, для действий в экстремальных, «пожарных» условиях. Такой режим выгоден для инсайдеров-фаворитов, а также субъектов, близких к центрам принятия решений, для коммерческих структур из категории «слишком-большие/важные-чтобы-обанкротиться».

Сегодня финансовый и валютный рынок де-факто исключены из режима рыночной экономики. Экспортно-импортные товарные операции, расчёты по ним, финансовые сделки осуществляются в режиме номенклатурной дискреции. Обслуживание внешних долгов, покупка валюты, выплата дивидендов, оплата внешних контрактов – всё это или совсем запрещено, или существенно ограничено.

В результате мы имеем административно-номенклатурную резервацию для гривны и для всего украинского финансового сектора. В нём Нацбанк проводил мягкую монетарную политику, т. е. не чурался денежной эмиссии, что в условиях почти 30-процентного сокращения ВВП, 35-процентного падения экспорта резко увеличило дисбалансы на валютном и финансовом рынках. В период с начала 2022 г. по 01.05.2023 г. объём наличных денег в обращении (М0) увеличился на 11% или на 64,1 млрд гривен, М1 вырос на 20%, на 252,5 млрд, М2 – на 26,5%, на 548,4 млрд гривен. Валюта в страну поступает от международных партнёров. Нацбанк накопил ЗВР-ов в объёме $37,3 млрд, что составляет ~5 месяцев импорта товаров и услуг.

Одно дело, когда валютные, внешние платёжные запреты действовали 2–3 первых месяца войны. Другое дело, когда они застряли и стали частью делового климата уже почти 500 дней. Работающие в Украине инвесторы не то, что дивиденды и прибыль вывести не могут. Оплатить контракты для бесперебойной работы предприятий крайне проблематично. В такой ситуации о привлечении новых иностранных инвесторов не может быть и речи. Нет аргументов, чтобы убедить украинских предпринимателей расширить производство товаров/услуг, потому что новые инвестиции в капитал неизменно предполагают закупку много чего за рубежом. Убедить Нацбанк/банки выделить валюту – не менее сложный квест, чем убедить налоговую разблокировать НДС-накладные. Редкий украинский инвестор решится взвалить на себя такие дополнительные риски, особенно когда он с самого начала войны участвует в помощи ВСУ, поддерживает гуманитарные проекты и покрывает издержки жизни своих родственников за рубежом.

Национальный банк оказался в ситуации того субъекта, который с грязной водой ребёнка выплеснул. Он сконцентрировался на выполнении краткосрочных, ведомственных задач. Это привело к параличу или, как сказал президент В. Зеленский, к коме экономики в целом и финансового, денежного рынков частности.

Чем дольше будет сохраняться текущий валютный, финансовый режим, тем меньше будут шансы на успешную, быструю трансформацию экономики. Речь даже не о том, что будет после войны. Мы видим, что война идёт тяжело, напряжённо и медленно. Она требует адекватных, системных решений сегодня. Режим экономики военного коммунизма (госрасходы ~70% ВВП, резкое расширение сфер ручного управления, паралич института частной собственности) – это не усиление материальной базы и ресурсов воюющей страны, а наоборот её ослабление и эрозия.

К сожалению, сегодня уже очевидно, что режим экономики военного времени нужно было вводить в феврале 2022 г. Прежде всего, этот режим должен касаться налогового, бюджетного, денежного, таможенного и регуляторного режимов. Скоро как 500 дней войны, а Правительство вместо осознания реального состояния производителей товаров/услуг, в том числе ФОПов, решило восстановить довоенные параметры делового климата. Это грубейшая ошибка.

Нацбанк пребывает на своей волне, проводит удобную себе монетарную политику, сохраняет режим валютного регулирования, которые не предполагает никакого развития. Минфин действует как бухгалтерия по приёму и распределению иностранной помощи. Его фискальная политика – это слепок той, что была до февраля 2022 г. Уместно напомнить, что именно она создана такую среду, что Украина оказалась в Топ-5 стран мира в индексе налогового ада. Минэкономики воспроизводит такую регуляторную политику, как будто война уже закончилась, а бизнес/предприниматели только и думаю, как нагнуть законы, чтобы получить сверхприбыль.

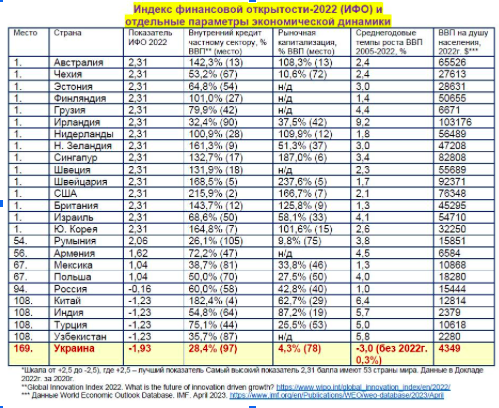

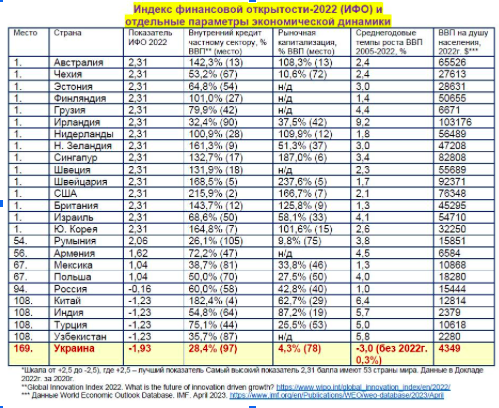

В экономической политике рельефно проявился режим отношений между Государством и бизнесом под условным названием «моя твоя не понимать». Это не добавляет ни доверия, не надежды. Изменение монетарной, валютной, бюджетно-налоговой, регуляторной политики не может ждать до конца войны. Украинской экономике позарез нужна свобода перемещения денег. Без неё бизнес задыхается. Уместно привести данные по взаимосвязи между финансовой открытостью с одной стороны, ёмкостью финансового рынка, темпами экономического роста с другой.

Анализ стран с разной степенью финансовой открытости позволяет сделать следующие выводы. Во-первых, все развитые страны входят в группу с самых высоким уровнем финансовой открытости в 2,31 балла из 2,5 баллов (максимально возможный результат). Финансовая открытость выгодна странам с разным уровнем доходов. Страны с высоким уровнем доходов (Австралия, Ирландия, Британия, США, Нидерланды, Швейцария) создали такие системы, которые позволяют зарабатывать на предоставлении финансовых услуг. С другой стороны, многие развивающиеся страны установили у себя самый высокий уровень финансовой открытости, чтобы максимально снизить издержки доступа к капиталу. Например, Кампучия, Ботсвана, Гватемала, Грузия, Перу, Панама имеют значение индекса 2,31, как у мировых лидеров. Если финансовая открытость подкреплена гарантиями прав собственности, экономической свободой и макроэкономической стабильностью, страна уверенно становится на траекторию быстрого роста и развития.

Во-вторых, в мире нет прецедента, когда страна, которая имеет высокий показатель Индекса финансовой открытости, испытывала бы острый дефицит финансовых ресурсов и долго оставалась в зоне высоких рисков стагнации и экономической отсталости. Показатель «внутренний кредит частному сектору к ВВП» это подтверждает. Страна существенно улучшает своё положение, если создаёт условия для развития фондового рынка. Финансовая открытость – обязательное, но не достаточное условие для создания спроса на деньги внутри страны. Малые страны (Эстония, Финляндия, Грузия, Армения) могут пользоваться фондовыми площадками других стран. Украине же по своему потенциалу имеет все предпосылки для развития своего фондового рынка. Обязательным условием является либерализация текущего и финансового счетов платёжного баланса, а также проведение монетарной политики в строгом соответствии со стандартами ЕЦБ, ФРС, центральных банков стран ЕС.

В-третьих, опыт последних десятилетий развития экономики Украины, характер внешних угроз, качество внутренних институтов, в том числе финансовых, требует не режима fine tuning, а режима системных, глубоких, синхронных трансформаций рынков денег, товаров, услуг и рабочей силы. Отдельные меры, вырванные из общего контекста, снижают общий эффект, увеличивают временные, финансовые издержки и объём упущенной страновой выгоды. Если бы Украина в начале 2000-ых провела системные реформы финансовых институтов, приватизацию банков, создала бы фондовый рынок, то она бы имела уровень кредитования частного сектора в 70–90% ВВП, т. е. в 2,7–3 раза больше, чем сегодня. Это не $40–45 млрд, а $130–140 млрд. Рыночная капитализация компаний была бы не $6–10 млрд, а $80–100 млрд. Соответственно, ВВП на душу населения Украины был бы, как минимум, на уровне среднемирового (~12 тысяч). Т. е. страновой ВВП был бы 2,2–2,5 раз больше, чем в довоенном 2021-м году.

Совокупные издержки упущенной выгоды Украины составляют $240–270 млрд. Чехия, Эстония, Венгрия, Ю. Корея, Литва и целый ряд других стран демонстрируют очевидные страновые выгоды от финансовой либерализации и системных рыночных трансформаций в целом. Эффект от них усиливается в случае приватизации финансовых посредников и создания качественного конкурентного поля.

Эти выводы на основе исторического развития более чем 100 стран мира важно положить в основу глубокой реформы финансового сектора Украины, а также в принципиально иной режим монетарной политики. На форуме в Лондоне уместно было бы попросить интеллектуальной, правовой и технической помощи у стран G7 в создании на основе лучших мировых стандартов новых финансовых, денежных институтов Украины. Можно под ключ. К сожалению, такая просьба от представителей украинской делегации на Форуме пока не прозвучала.

Ярослав Романчук