Как это делалось в Америке

Намерен привести несколько глав из книги «Погружение…» на тему о Великой Депрессии. Тема эта до сих пор вызывает множество споров. Важность ее трудно переоценить, так как ВД и Новый Курс Рузвельта сильно – ну, очень сильно повлияли на всю дальнейшую историю США. И, конечно, всего мира.

Оставайтесь в курсе последних событий! Подписывайтесь на наш канал в Telegram.

1. ВВЕДЕНИЕ В ВЕЛИКИЙ ОБВАЛ 1929–33 гг.

«Ударная волна от обвала Нью-Йоркской фондовой биржи в октябре 1929 г. прошлась по всей мировой экономике», – пишет Йорг Гвидо Хюльсман в своей биографии Мизеса.

Красивая фраза.

Неплохо было бы, если бы она содержала хоть каплю исторической правды.

Здесь сошлось несколько моментов.

Во-первых, крах биржи не обязательно и не всегда вызывал общий и глубокий спад в экономике. Исторически глядя, биржевых обвалов в Америке было гораздо больше, чем спадов экономики. Если бы каждый вызывал общий кризис, страна не вылезала бы из депрессии. Однако это не так. Какие-то из этих обвалов биржи совсем не вызвали общего спада, другие же влекли кратковременные спады (до полугода или меньше), после чего экономика возвращалась в свое русло. Чем отличался биржевой крах 1929 г. от всех остальных, да и отличался ли? Сие пока неясно.

Во-вторых, налицо всеобщая уверенность левых интеллектуалов, разделяемая адептами Ротбарда, что именно крах биржи на Уолл-Стрите положил начало всеобщему экономическому кризису. Правда, объяснения различались. У леваков причина – отсутствие государственного контроля над экономикой, у Ротбарда – денежная политика государства, которую он сам себе выдумал. Оба объяснения хромают на все четыре ноги.

В-третьих, вот что: мировой кризис начался не в США, а в Европе. Германия после спада находилась в депрессии уже с 1928 г. Во многих других странах сжатие началось в 1929 г., и уже к 1930-му все развитые страны Европы переживали депрессию. В США развитие кризисной ситуации, скорее, отставало от Европы. Здесь в 1930 г. все только начиналось.

Есть и еще один момент: почему депрессия в США, начавшись в 1930 г., перешла не в подъем, как всегда бывало и как ожидалось также и на этот раз, а в Великий Обвал экономики?

И еще такой вопрос: почему в США депрессия оказалось самой тяжелой и самой длительной из всех стран мира?

Тут ответов – хоть отбавляй. Только достоверных очень мало.

Для большей ясности, полезно рассматривать беспрецедентный кризис в Америке, начавшийся в 1929 году, как два различных явления с соответственной датировкой: (1) Великое Сжатие (Great Contraction – термин Милтона Фридмена), известное также как Великий Обвал (Great Slump): 1929–1933 годы и (2) Великая Депрессия (Great Depression) 1934–1945 годы.

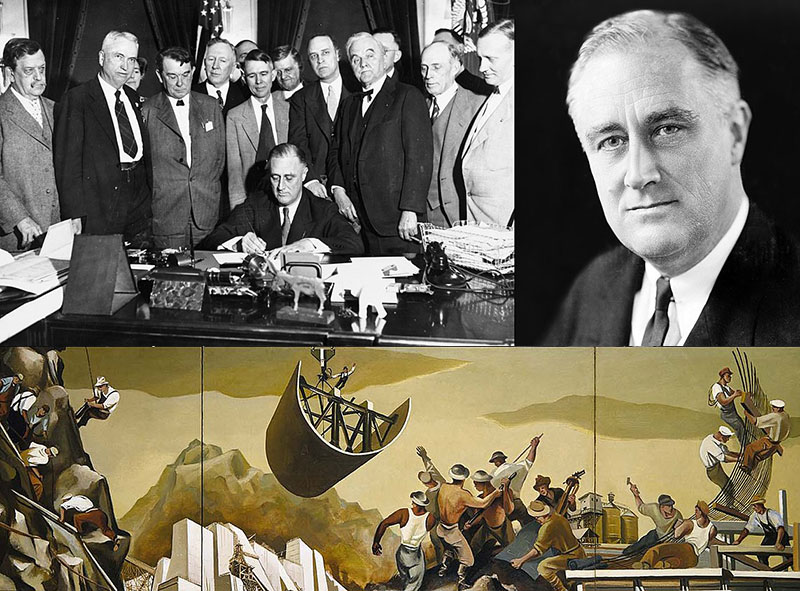

Эти два явления имели, в общем, различные причины, и события в них протекали по-разному. Первое совпало с президентством Герберта Гувера, второе – с восхождением и активностью Франклина Д. Рузвельта. Но было бы ошибкой сводить все только к президентам. По-своему, участие в этих событиях принимали также Конгресс США и Федеральный Резерв, не говоря уже о различных общественных силах – таких как профсоюзы.

Тревожные сигналы

В 1928 г. Фед начал дефляционную политику, повысив ставки дисконта (процента по своим ссудам). Не спрашивайте, почему, я не знаю. Вскоре после инаугурации президента Гувера, к лету 1929 г. появились первые симптомы снижения деловой активности. Но на рынке ценных бумаг все еще продолжался беспрецедентный бум. Закончился он осенью 1929 г., когда признаки экономического спада стали несомненными, и ожидания прибылей снизилось явно. Пик индекса Доу Джонса в 381 пришелся на 3 сентября, после чего он пошел вниз и 21 октября достиг 320. На следующей неделе рынок акций обвалился.

Черный Четверг 24 октября и Трагический Вторник 29 октября поставили новые рекорды по падению цен и числу акций, поменявших владельцев. Индекс Д-ДЖ продолжал падать, пока брокеры расчищали свои счета и продавали акции своих незадачливых клиентов. Падение индекса остановилось 13 ноября на отметке 198, после чего он даже пошел вверх, чтобы в апреле 1930 г. добраться до 294. Затем падение возобновилось и уже не останавливалось до лета 1932 г., когда в самом разгаре была настоящая глубокая депрессия.

Как это делалось в Америке

Благодаря упомянутой выше дефляционной политике Фед цены были снижены, и несбалансированные золотые потоки иссякли. Теперь все ожидали перелома и начала подъема. Но этого не происходило. Что препятствовало такому обороту событий? В экономике практически не бывает так, чтобы развитие событий определялось какой-то одной причиной. Однако часто бывает возможным выделить нечто существенно важное. В данном случае было несколько факторов.

Крах фондового рынка произошел ПОСЛЕ начала спада в экономике, но дал ему дополнительный толчок. Резкое обесценение ценных бумаг породило неопределенность в ожиданиях. За годы процветания покупатели накопили огромные долги, объем которых превышал их финансовые активы. Крах биржи снизил ценность активов, которыми они владели. Чтобы избежать банкротства своих домашних финансов, массам потребителей пришлось в конце 1929 – начале 1930 гг. сильно урезать свои расходы, особенно на товары длительного пользования. Такое резкое сжатие спроса стало сильным импульсом, ускорившим сжатие общей экономической активности. В общем, это практически неизбежно.

Чего не бывало прежде, так это небывалый доселе разнобой в поведении цен (с одной стороны) и зарплаты (с другой). Обычно, с 1890 до 1922 гг., при спаде в экономике ставки зарплаты падали на 9–10%., и после 12–18 месяцев депрессии начинался подъем. Можно упомянуть рецессию 1920–21 гг. Тогда резкое и сильное сжатие денежного предложения привело к короткому, хотя и сильному спаду. Быстрые дефляционные меры вызвали снижение цен и зарплаты. Но поворот в денежной политике (прежде всего, снижение дисконта Федеральным Резервом) позволил экономике начать быстро подниматься.

На этот раз, начиная с 1930 г., в первые два года спада картина была другой. Крупные производители держали номинальную зарплату рабочих на прежнем уровне. Они увольняли работников и/ или сокращали рабочую неделю, шли на падение своей прибыли, но не позволяли снижаться зарплате и дивидендам. Все это привлекло, как говорят, широкое внимание общественности. Политики, журналисты, лидеры бизнеса и профсоюзов, профессура обсуждали новое явление. Большинство (не все) нашло это положительным моментом.

С 1929 г. цены падали с ускорением. Индекс оптовых цен всех товаров в 1930 г. был ниже уровня 1929 г. на 9,6%. В 1930–31 гг. он упал на 17,1%, и еще на 11,25% к 1932 г. Индекс потребительских цен тоже падал, хоть и не так остро. За 1929–30 годы: (– 2,6%); за 1930–31 годы: (–10,9%).

Падение цен вело к падению производства. ВНП упал на 11% в 1929–30 гг. и еще на 5,4% в 1930–31 гг. С декабря 1929 г. по декабрь 1930 г. производство товаров длительного пользования упало на 36,3%, и еще к декабрю 1931 упало дополнительно на 36,2%. Эти цифры стоит оценить.

Падение цен и сохранение номинальной зарплаты повысило ее реальную ценность (покупательную способность) на 7,8% в 1930 г. и на 9,5% в 1931 г. Это при сжатии спроса. Реакцией руководства компаний было дальнейшее сокращение производства и увольнение рабочих. Вместо снижения номинальной зарплаты происходило снижение занятости. Вместо адаптации к депрессии с перспективой выхода из нее, происходило усиление проблем депрессии с перспективой полного тупика, если не катастрофы.

К середине 1931 г. ситуация продолжала ухудшаться, и начались первые робкие сокращения зарплаты. Бюро Трудовой Статистики отметило 220 случаев в конце июля – начале августа.

Города начали урезать зарплату и оклады своих служащих, подчас на 25%. Железнодорожные компании выторговали у профсоюзов снижение зарплаты на 10%.

К концу 1931 г. положение в обрабатывающей промышленности настолько осложнилось, что сокращение зарплаты на 10% и больше стало общим явлением. В 1932–33 гг. упала как номинальная, так и реальная зарплата. Нет оснований сомневаться: будь все это сделано своевременно, дела могли бы пойти, как уже не раз бывало. Теперь же яма, в которую угодила экономика страны, была слишком глубока, чтобы можно было выбраться оттуда так легко и быстро, как прежде. И кое-что еще… Но сперва: почему с зарплатой вышла такая странность? Скажем сразу: не из-за «провала рынка». Скорее, наоборот.

Благонамеренное государство

Полковник Эдмунд Старлинг, начальник Секретной Службы (официальное название службы охраны президента и его семьи) пишет в мемуарах: «Президент Гувер был человеком огромных способностей, и, конечно же, он был столь же серьезным и честным, как любой, кто когда-либо занимал эту должность. Ему сильно мешали, чувствовал я, определенные привычки, приобретенные им во время его карьеры инженера, а также то, что он видел человечество как абстрактную категорию, а не как собрание совершенно различных личностей. Поэтому он верил, что все задачи могут быть решены адекватным планированием и достаточно компетентным контролем».

Говорят, что Герберт Гувер, еще в бытность министром торговли, пришел в ужас от падения зарплаты во время депрессии 1920–21 гг. Ничего не понимая в экономике, он развил бурную деятельность, чтобы предотвращать такие вещи впредь. Созвал совещание лидеров бизнеса, но, к несчастью для него (зато к счастью для страны), депрессия кончилась еще до открытия совещания.

Тем не менее, в 20-е годы Гувер вел неустанную пропаганду «политики высокой зарплаты». Его поддерживали многие лидеры бизнеса, профсоюзов и, конечно, профессуры.

Рассуждение было такое: замораживание зарплаты позволит работникам больше покупать, и фирмы будут иметь «устойчивые рынки сбыта». Сохранение уровня спроса смягчит депрессию. Все они были из тех, кто всегда видит только одну сторону событий и только краткосрочные последствия.

Идея получила поддержку лидеров крупного бизнеса и таких видных экономистов, как Ирвинг Фишер, Уэсли Митчелл, Джон Б. Кларк, Рексфорд Тагвелл, Джон Коммонс и др. Под тем же лозунгом, кстати, проходил и «Тариф Хаули-Смута», ударивший по внешней торговле и внутренней промышленности (о чем подробно см. ниже).

И вот, в декабре 1929 г, когда спад в экономике шел на всех парусах, президент Гувер призвал промышленников держать уровень зарплаты, и они публично выразили готовность. Отступать от данных обещаний в 1930 г. было бы публичным позором. А в 1931–32 гг. и далее снижение зарплаты уже не смогло помочь.

В итоге, замороженная зарплата искажала относительные цены. Один из важнейших механизмов рыночного авторегулирования был отключен. Депрессия перешла в хроническую фазу.

Денежная политика

Невежество в денежных вопросах нигде не является более очевидным, чем в оценках экономических и денежных событий 1920–30 годов

Ричард Тимберлейк

Как пелось когда-то в озорной песенке: «И кое-что еще, и кое-то другое, о чем не говорят, чему не учат в школе». О чем долго не говорили и не учили в университетах, это – политика Федерального Резерва в данный период. Замораживание заработной платы, и вообще отношение к ней в компетенцию Фед не входило. Зато поведение цен входило – через регулирование денежного предложения. Повышая предложение денег, Фед мог помогать росту цен (инфляция). Соответственно, сжимая денежное предложение, Фед помогал снижению цен (дефляция).

В первые два года Сжатия цены падали, потому что сжималось денежное предложение, и Федеральный Резерв этому помогал. Ставка дисконта, еще до обвала биржи, в сентябре и октябре 1929 г. составляла 6%. Это много, это сжимает кредитную деятельность. После обвала фондового рынка ставка была снижена до 4,5%, а потом, в несколько шагов, – до 1,5% в апреле 1931 г.

И на этом фронте тоже, как видим, нужные шаги делались с опозданием в сравнении с растущим углублением кризиса.

В обычной ситуации понижение дисконта стимулирует заемную активность коммерческих банков. Им выгодно брать больше в долг у банков Фед, чтобы ссужать больше клиентов, желающих инвестировать. Но на дворе уже был системный кризис – кому и куда охота инвестировать, когда сжимается спрос? Снижались инвестиции и, соответственно, спрос на ссуды. Процент по краткосрочным ссудам упал настолько же, как и дисконт, так что банки не видели выгоды в том, чтобы занимать у Фед деньги и ссужать клиентов. А выдавать долгосрочные ссуды, когда кругом все рушится, было слишком рискованно. Снижение дисконта не сработало, и дела шли все хуже и хуже. В этой ситуации Федеральный Резерв… ничего не делал, чтобы облегчить положение.

А были ли возможности? Еще какие! Однако, чтобы вполне разобраться в этом вопросе, необходимо сделать отступление в историю денежного обращения и Федерального Резерва. Постараюсь излагать так просто, как смогу.

Продолжение следует.

Комментариев нет:

Отправить комментарий