Зеленая энергия: пузырь нереалистичных ожиданий? Начало

«Вы видите, что в Европе происходит, там истерика и какая-то неразбериха на рынках. Почему? Да потому что никто серьёзно к этому не относится. Кто-то спекулирует на проблемах климатических изменений, кто-то недооценивает что-то, кто-то начинает сокращать инвестиции в добывающие отрасли. Плавный переход должен быть, плавный.» (Владимир Путин, человек, с которым автор редко соглашается)

Такой эпиграф Дэвид Хэй предпослал обзору главы, посвященной «зеленой инфляции», из своей будущей книги «Пузырь 3.0».

Как я уже писал в предыдущих постах в блоге EVA, меня поражает, насколько мало в интенсивных дебатах по инфляции 2021-го года обсуждаются инфляционные последствия перехода к зеленой энергии. Возможно, это связано с тем, что существует само собой подразумевающееся предположение, что использование большего количества возобновляемых источников должно снизить затраты на энергию, поскольку солнце и ветер обеспечивают «бесплатную энергию».

Однако мы скоро увидим, что это не так, по крайней мере, не в ближайшее время; на самом деле, я считаю, что в ближайшие годы все будет наоборот, и у меня есть хорошая компания. Ларри Финк, генеральный директор BlackRock, организации, выступающей за ESG * — один из немногих представителей элиты Уолл-стрит, которые признали это летом 2021-го года. Однако эта история получила минимальное освещение в прессе и была быстро забыта (хотя, очевидно, не мной!).

В этом посте будет изложено множество причин, по которым, я думаю, г-н Финк сказал так, как сказал… несмотря на политический шторм, который мог на него обрушиться. Однако, во-первых, я буду избегать любых дискуссий о том, является ли человечество основной причиной глобального потепления. Для целей этого анализа давайте сделаем с высокой вероятностью предположение, что пока ускоренный переход к зеленой энергии будет продолжаться. (Тем, кто хотел бы получить хорошо проработанный и четко сформулированный обзор дебатов по климату, я настоятельно рекомендую книгу «Неурегулированность»; она написана бывшим ведущим экспертом в области энергетики и главным научным советником администрации Обамы, доктором Стивеном Кунином.)

Причина, по которой я выделил курсивом «пока», заключается в том, что, на мой взгляд, весьма вероятно то, что избиратели во многих западных странах начнут резко возмущаться энергетической политикой, которая уже создает крайние трудности. Несмотря на то, что сейчас, когда я пишу эти слова, только ранняя осень, цены на энергоносители в Европе растут беспрецедентно. Поскольку это «там», большинство американцев лишь смутно осознают серьезность ситуации. Но факты шокируют…В настоящее время цена на природный газ в Европе составляет 29 долларов за миллион британских тепловых единиц (БТЕ), что в четыре раза больше, чем в тот же период в 2020-м году, по сравнению с «всего лишь» 5 долларами в США, что является только удвоением цены. Как следствие, оптовая стоимость электоэнергии в Великобритании выросла на неслыханные 60% даже до окончания лета. Как сообщается, девять британских компаний энергоснабжения в настоящее время находятся на грани банкротства из-за своей неспособности полностью переложить огромный рост затрат на потребителей. В результате британское правительство, как сообщается, находится на грани национализации некоторых из этих структур (предположительно временно), чтобы предотвратить их крах. (CNBC сообщила в среду, что цены на природный газ в Великобритании в этом году выросли на 800%; в США только во вторник цены на природный газ выросли на 20%, а на следующий день отыграли назад чуть более половины этого роста).

Ожидается серьезная нехватка продуктов питания после того, как непомерные цены на природный газ вынудили прекратить большую часть промышленного производства CO2 в Англии. (CO2 используется как для оглушения животных перед забоем, так и для упаковки пищевых продуктов.) Кроме того, взлет цен на природный газ вынудил закрыть два крупных завода по производству удобрений в США из-за потенциальной нехватки аммиачной селитры, для которой природный газ является основным сырьем.* ESG означает «Экологическое, социальное и корпоративное управление»; в 2021-м году под управлением Blackrock были активы на сумму около 9.5 триллиона долларов, что составляет около одной трети всего федерального долга США.

С приближением зимы 2021-го года британским домохозяйствам сообщают, что им, возможно, придется нормировать тепло. Растут даже опасения по поводу возможной гибели людей, если эта зима окажется такой холодной, какая была в Европе в 2020-м году. Синоптики указывают, что это вполне возможно.

В Испании потребители платят за электроэнергию на 40% больше, чем в предыдущем году. Правительство Испании начало прибегать к контролю над ценами, чтобы смягчить воздействие этих быстро растущих расходов. (История контроля над ценами такова, что он часто усугубляет дефицит.) Естественно, резкий скачок цен на электроэнергию сильнее всего ударил по беднейшим слоям населения, что типично для инфляции, будь то ее энергетическая разновидность или общий рост цен.

Из-за такого резкого роста цен на энергоносители инфляция в еврозоне недавно достигла 13-летнего максимума, чему в значительной степени способствовали цены на природный газ, которые эквивалентны 200 долларам за баррель нефти. Это согласуется с тем, о чем я предупреждал в нескольких постах в начале этого года, и я думаю, что в ближайшие годы таких событий будет гораздо больше.

В Азии, где также была очень холодная зима 2020-2021 года, также ощущается серьезная нехватка энергии. Китай дал указание своим поставщикам электроэнергии запасать весь уголь, который смогут, для подготовки к повторению холодов и острого дефицита еще до наступления зимы. Правительство также поручило своим энергетическим компаниям приобретать весь сжиженный природный газ (СПГ), который смогут, независимо от стоимости. Стоимость СПГ в Азии недавно достигла 35 долларов за миллион британских тепловых единиц, что в семь раз больше по сравнению с прошлым годом. Китай также нормирует энергию для своей тяжелой промышленности, что еще больше обостряет мировой дефицит практически всего и имеет заметные инфляционные последствия.

В Индии, где сжигание угля обеспечивает около 70% выработки электроэнергии (как и в Китае), коммунальные предприятия вынуждены импортировать уголь, хотя эта страна имеет четвертые по величине запасы угля в мире. Несколько индийских электростанций близки к тому, чтобы исчерпать запасы угля, поскольку потребление энергии резко возрастает.Обычно я бы сказал, что лекарством от таких экстремальных цен являются экстремальные цены — если немного перефразировать старую аксиому. Но в наши дни я не так уверен; на самом деле, я сильно сомневаюсь. В конце концов, чрезвычайно влиятельное Международное энергетическое агентство рекомендовало не начинать никаких новых проектов по добыче ископаемого топлива после 2021-го года — «никаких новых», т.е. ноль.

Именно из-за такого давления, несмотря на то, что цены на природный газ в США в этом году взлетели как Virgin Galactic до $5, количество буровых установок на природный газ осталось на прежнем уровне. В прошлый раз, когда цены были такими высокими, работало втрое больше буровых установок.

То же самое и с добычей нефти. Большинство американцев, кажется, не осознают этого, но США обеспечили 90% роста добычи нефти на планете за последнее десятилетие. Другими словами, без необычайного бума добычи сланцевой нефти в Америке, который увеличил общую добычу нефти с примерно 5 миллионов баррелей в день в 2008-м году до 13 миллионов баррелей в день в 2019-м, мир давно бы столкнулся с острым дефицитом. (За исключением коронавирусного 2020-го года спрос на нефть растет каждый год — строго в зависимости от спроса в развивающихся странах, в том числе в Китае, кстати.)

Несомненно, американские нефтяные компании могли бы существенно увеличить добычу, особенно в Пермском бассейне, который, возможно (и очень вероятно), является самым богатым нефтедобывающим регионом в мире. Однако зачем им это делать, учитывая давление со стороны Конгресса на ФРС с целью наказать банки, которые предоставляют ссуды любому оператору ископаемого топлива, и общую крайнюю враждебность по отношению к внутренним производителям энергии?

Уолл-стрит также оказывает огромное давление на эти компании с целью соблюдения требований ESG. Это означает сокращение их «углеродного следа». Что сложно сделать, увеличивая объемы добычи нефти и газа.

Инвесторы, будь то на Уолл-стрит или на аналогичной лондонской Ломбард-стрит, или практически в любом другом западном финансовом центре, выступают против увеличения добычи энергетическими компаниями США. Они бы предпочли, чтобы те выкупили акции и выплачивали щедрые дивиденды. Компании принимают этот сигнал. Генеральный директор одной из ведущих нефтегазовых компаний публично размышлял о том, что выкуп его собственных акций по преобладающим крайне заниженным ценам — гораздо более эффективное использование капитала, чем бурение нефтяных скважин, даже при цене 75 долларов за баррель.

Как сообщил американский институциональный брокер Morgan Stanley летом 2021-го года, из его 400 клиентов только один рассматривает возможность инвестирования в энергетическую компанию! Из того факта, что эту отрасль так ненавидят, следует, что ее акции сильно недооценены. Насколько сильно? Множество производителей нефти и газа в США имеют свободный денежный поток * от 10% до 15%, а в некоторых случаях — до 25%.

В Европе, где существует такое же давление, одна из крупнейших энергетических компаний генерирует 16-процентный свободный денежный поток. Более того, это оценка для 60 долларов за баррель нефти, а не для преобладающей сейчас на континенте цены в 80 долларов.

* Свободный денежный поток — это превышение валового денежного потока над капитальными расходами, необходимыми для поддержания бизнеса. Многие профессионалы рынка считают его более значимым, чем прибыль.

Следовательно, из-за сильной антипатии к западным производителям энергии они не очень склонны разведывать новые ресурсы. Еще один часто упускаемый из виду факт об особо важной сланцевой промышленности США, которая, как уже отмечалось, была почти единственным источником роста мировой добычи в течение последних 13 лет — это стремительный спад добычи скважин на сланцах.

Добыча на большинстве нефтяных скважин снижается всего на 4–5% в год. Но в случае сланцев этот показатель составляет 80% всего за два года. (Из-за коллапса геологоразведочных работ в коронавирусном 2020-м году гораздо меньше новых скважин вводилось в эксплуатацию; таким образом, производственная база состоит из старых скважин с более медленными темпами падения, но это все еще гораздо более крутой спад, чем у традиционных скважин.)В результате США, крупнейший в мире стабилизирующий производитель, вынуждены ежегодно вводить в строй новые скважины с добычей 1.5 миллиона баррелей в день, чтобы просто оставаться на том же уровне. (Раньше это было около 3 миллионов баррелей в день, но цифра уменьшилась из-за упомянутого выше фактора и падения общей добычи нефти в США с 2019-го года на 2 миллиона баррелей в день, с 13 миллионов баррелей в день до примерно 11 миллионов баррелей в день). Напоминаем, что общая добыча нефти в США в 2008-м году составляла всего около 5 миллионов баррелей в день. Так что 1.5 миллиона баррелей в день — это много нефти, что требует значительных буровых и геологоразведочных работ. Опять же, это просто для того, чтобы оставаться на стабильном уровне, не говоря уже о росте.

Вышесказанное является причиной того, почему я неоднократно писал в блоге EVA в течение 2020-го года, когда цена на фьючерсы на нефть опускалась ниже нуля *, что нефть увидит впечатляющее восстановление цен в конце того же года и, особенно, в 2021-м году. Я позволю себе предположить, что вы еще ничего не видели! Учитывая, что предложение крайне затруднено по вышеуказанным причинам, а спрос восстанавливается, я полагаю, что в 2022-м году цена на нефть может составить 100 долларов, а возможно, и выше.

* Физическая (или реальная) нефть достигла дна в 10 с чем-то долларов, в то время, как фьючерсы в апреле 2020-го года ушли глубоко в минус.

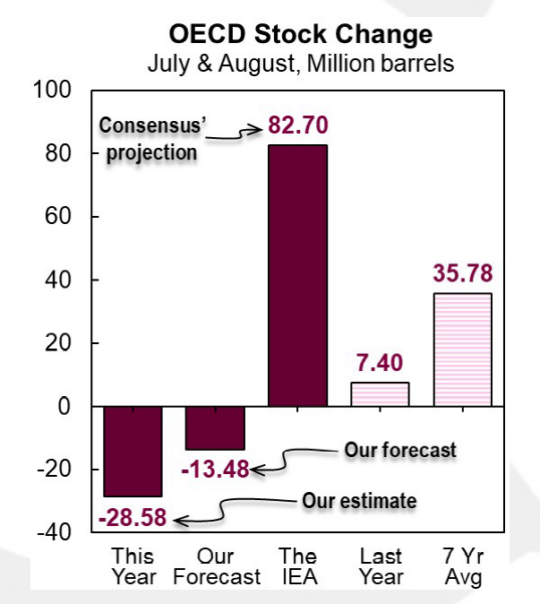

Майк Ротман из Cornerstone Analytics имеет один из лучших показателей в прогнозировании цен на нефть на Уолл-стрит. Как и я, он был настроен оптимистично в отношении нефти после коронавирусного краха весной 2020-го года (надо признать, его аргументированный оптимизм стал ключевым фактором в моем оптимистичном прогнозе). Вот что он написал в конце лета: «Согласно нашему прогнозу на 22-й год, мировые мощности по добыче нефти будут исчерпаны в конце года, и наш расчет предполагает, что ОПЕК (и участники ОПЕК+) столкнутся с давлением с целью полной отмены любых квот».Я ожидаю, что глобальное предложение, вероятно, достигнет максимума где-то в следующем году, если не будет мощного негативного шока (например, вариант коронавируса, даже более устойчивый к вакцинам, чем Delta). Значительный дефицит предложения выглядит неизбежным, поскольку мировой спрос восстанавливается и превышает докоронавирусный уровень. Эту точку зрения разделяют, среди прочих, и Goldman Sachs, и Raymond James; отсюда и мой прогноз трехзначных цен на следующий год. Raymond James отметил, что в июне на рынке нефти не хватало 2.5 млн баррелей в день. Между тем, мировой спрос на нефть стремительно рос, и к концу года ожидалось, что потребление будет почти на докоронавирусном уровне. Майк Ротман представил этот график во время веб-трансляции 10.09.2021, показывая, насколько упали запасы нефти ниже среднего уровня за 7 лет. Этот дефицит предложения, скорее всего, станет еще более острым в 2022-м году.

Фактически, несмотря на то, что цены на нефть приближаются к 80 долларам, общий объем добычи нефти в США, согласно прогнозам, в этом году в действительности снизится. Это беспрецедентное развитие событий. Однако, как объяснила очень зацикленная на возобновляемых источниках Financial Times (британский эквивалент Wall Street Journal) в статье от 11.08.2021: «Энергетические компании находятся в безвыходном положении. Старым решением было бы инвестировать больше в увеличение добычи газа. Но поскольку большинство развитых стран принимают планы по достижению «чистого нуля» выбросов углерода к 2050-му году или раньше, аппетит к тому, чтобы тратить миллиарды на долгосрочные газовые проекты, уменьшается».

Фактически, несмотря на то, что цены на нефть приближаются к 80 долларам, общий объем добычи нефти в США, согласно прогнозам, в этом году в действительности снизится. Это беспрецедентное развитие событий. Однако, как объяснила очень зацикленная на возобновляемых источниках Financial Times (британский эквивалент Wall Street Journal) в статье от 11.08.2021: «Энергетические компании находятся в безвыходном положении. Старым решением было бы инвестировать больше в увеличение добычи газа. Но поскольку большинство развитых стран принимают планы по достижению «чистого нуля» выбросов углерода к 2050-му году или раньше, аппетит к тому, чтобы тратить миллиарды на долгосрочные газовые проекты, уменьшается».

Автор, Дэвид Шеппард, продолжает: «В нефтяной отрасли есть те, кто думает, что на горизонте — период цен выше 100 долларов за баррель, поскольку компании сокращают инвестиции в будущие поставки, в то время как ожидается, что спрос будет продолжать расти как минимум большую часть этого десятилетия». Именно так, говорю я!

Таким образом, если он прав в отношении растущего спроса, то я полагаю, что между этой реальностью и высокой вероятностью долгосрочного ограничения поставок назревает серьезный конфликт. Один из наиболее актуальных и увлекательных исследовательских отчетов с Уолл-стрит, которые я прочитал, когда изучал тему того, что я называю «зеленой инфляцией», принадлежит Morgan Stanley. В заголовке содержался провокационный вопрос: «Почему в Норвегии до сих пор используется так много нефти, если 64% новых автомобилей стали электрическими?»

В то время как почти две трети продаж новых автомобилей в Норвегии составляют электромобили, значительно увеличившие долю рынка всего за десять лет, в США эта цифра составляет крайне скромные 2%. Тем не менее, согласно статье Morgan Stanley, несмотря на этот экстраординарный переход к использованию электромобилей, потребление нефти в Норвегии остается стабильным.

По совпадению, таков же опыт всего развитого мира за последние 10 лет; потребление нефти в основном стабилизировалось. Где спрос не был стабильным, так это в развивающихся странах, включая Китай. Как видно из следующей диаграммы Cornerstone Analytics, спрос на нефть в Китае с 2010-го года подскочил примерно на 6 миллионов баррелей в день, в то время как собственная добыча нефти немного сократилась.

Еще одно совпадение состоит в том, что этот рост аппетита Китая к нефти на 6 миллионов баррелей в день почти точно совпал с увеличением добычи нефти в США. Еще раз подумайте, какими были бы цены на нефть сегодня без бума сланцевой нефти в Америке.

Еще одно совпадение состоит в том, что этот рост аппетита Китая к нефти на 6 миллионов баррелей в день почти точно совпал с увеличением добычи нефти в США. Еще раз подумайте, какими были бы цены на нефть сегодня без бума сланцевой нефти в Америке.

Маловероятно, что ситуация изменится в ближайшее десятилетие. К 2031-му году примерно один миллиард азиатских потребителей перейдет в средний класс. История показывает, что чем больше доход, тем больше потребление энергии. Безусловно, возобновляемые источники энергии будут обеспечивать значительную часть этой энергии, но также несомненно, что нефть и природный газ будут играть решающую роль. Подтверждает это то, что, несмотря на экспоненциальный рост возобновляемых источников энергии за последние 10 лет, спрос на все виды ископаемого топлива увеличился.

Таким образом, даже если Китай достигнет норвежской 64% доли электромобилей в продажах новых автомобилей в течение следующего десятилетия, потребление нефти, вероятно, продолжит расти. Имейте в виду, что Китай уже стал крупнейшим в мире рынком электромобилей — с большим отрывом. Несмотря на это, приведенный выше график наглядно демонстрирует колоссальный рост спроса на нефть.

Вот подобное разоблачение заблуждений в моем посте за 4-е декабря, «Абсолютно токсичны», в котором я привел сильные оптимистичные аргументы в пользу акций энергетических компаний (кстати, основные торгуемые на бирже акции таких компаний выросли с того времени на 35%): «(Было) исследование, проведенное ООН и правительством США на основе модели для оценки изменения климата, вызванного парниковыми газами (MAGICC). Модель предсказала, что «немедленное и полное устранение всех ископаемых видов топлива в США ограничит повышение мировой температуры менее чем на одну десятую градуса Цельсия к 2050-му году и менее чем на одну пятую градуса к 2100-му году». Повторить еще раз? Если крупнейший в мире источник выбросов углерода на душу населения вызовет такие минимальные улучшения, отказавшись от ископаемого топлива, то поступаем ли мы правильно, выделяя десятки триллионов долларов, которых у нас нет, на популярные в настоящее время меры в области зеленой энергии?»

Мой перевод (с несущественными сокращениями) из Green energy: A bubble in unrealistic expectations?

Сталина на них нет! При нем этих «борцов с климатом» пустили бы в расход как вредителей.

Продолжение следует…

Игорь Питерский

Комментариев нет:

Отправить комментарий